廈門獨角獸企業海辰儲能遞表港交所,港股成廈企上市“第二主場”丨觀瀾財經

01.

海辰儲能遞表港交所

3月25日,廈門海辰儲能科技股份有限公司(以下簡稱“海辰儲能”)向港交所遞交招股說明書。海辰儲能成立于2019年,專注于提供以儲能電池和系統為核心的全場景儲能解決方案。曾于2023年7月與華泰證券簽訂上市輔導協議并向廈門證監局提交A股備案輔導,后終止A股上市籌備。此次擬香港上市亦申請H股全流通。

圖片截自于海辰儲能招股說明書

從2021年A輪融資開始,海辰儲能至今已完成6輪融資,獲得峰和資本、農銀國際、中金資本、首建投新能源等機構的青睞。其估值達到300億元。值得一提的是,廈門市產業投資基金參股基金國家先進制造業基金二期、建信戰新基金、中兵國調基金、綠色低碳基金(廈門創投主動管理)、博潤S基金、臺商基金,合作伙伴經緯創投、鼎暉投資等機構均投資了本項目,助力廈門本土培育出第一家“中國獨角獸企業” 。

作為福建省和廈門市雙重點建設項目承擔單位,海辰儲能憑借一路“裂變”進階到“質變”的穩健發展,不僅彰顯了其自身的實力,也從側面反映出廈門良好的營商環境和科技創新氛圍。在廈門市“4+4+6”現代化產業體系中,新能源、新材料產業被列為重點培育對象,海辰儲能正是這一戰略的受益者。目前,其位于廈門火炬高新區同翔高新城的海辰儲能廈門總部基地產能已達45GWh,成為行業內的佼佼者。

圖片來源于網絡

近期,港股市場表現強勁,恒生指數創下三年新高,全球投資者對中國前景的樂觀情緒推動市場持續上漲。隨著港股市場回暖,凍結近兩年的IPO市場徹底解除冰封,Wind數據顯示,根據截至3月12日的數據,2025年已有11家企業完成港股IPO,首發募集資金凈額高達128億港元,是去年同期這一數字的6.7倍。近兩年來,廈門企業赴港上市也呈現上升態勢,尤其2025開年以來接連有5家廈企有赴港上市的動作。

1月16日,廈企容大合眾向港交所主板提交上市申請書,2月6日,獲中國證監會備案。該公司從事打印設備、衡器、POS終端機及PDA的設計、研發、制造及營銷。

1月20日,廈企安井食品正式向港交所遞交招股書,作為速凍食品龍頭企業曾于2017年在A股上市,擬實現"A+H"雙重上市。

2月28日,白鴿在線(廈門)數字科技股份有限公司正式向港交所遞交招股書,擬在香港主板上市。白鴿在線是一家場景險數字化風險管理解決方案提供商,若成功上市,白鴿在線將成為港股首家專注場景險數字化的保險科技公司。

另外,據悉“豬角·閩南豬腳飯”運營主體樂口(廈門)科技有限公司正在接觸中金公司、招商證券等多家投行,或計劃赴港上市。

港股IPO市場也正迎來源源不斷的“后備軍”。截至3月12日的數據,Choice數據顯示,共有124家企業已遞表港交所,處于“已刊登申請版本”或“已刊登聆訊后資料集”狀態。僅2025年以來就有56家企業選擇遞表港交所。【觀瀾財經】認為,這波港股IPO“小高潮”在未來可能會演變成“新常態”。

02.

港股魅力何在?

近年來,香港特區政府持續提升香港資本市場競爭力,從股市效率及流動性等多方面著手,通過政策紅利不斷吸引內地企業和新興市場企業來港上市。

2023年,港交所增設人民幣柜臺、港府調降股票印花稅率等改革舉措頻頻落地,在此基礎之上,2024 年 4 月 19 日,中國證監會與香港方面再次深化合作,采取 5 項措施來進一步拓展優化滬深港通機制、助力香港鞏固提升國際金融中心地位,共同促進兩地資本市場協同發展。其中,非常重要的一條就是支持內地行業龍頭企業赴港上市融資。不僅如此,兩會對于調降港股通股息稅的提案預計也會在年內落地,政策紅利得以持續釋放。

▲中國證監會發布 5 項資本市場對港合作措施(數據來源:東吳證券、36氪整理)

內資企業之所以鐘情港交所,一方面是因為香港在政策和法律上與內地的同步性更高,擁有多元化的投資者構成,包括海內外的主權基金、養老基金、各類機構投資者和散戶等,可以極大地提升內地企業的國際資本參與度,而且港股中專業機構投資者占比超六成,也有利于優化IPO企業的股權結構。另一方面,相比A股而言,港交所的上市門檻偏低,上市成功率較高,且隱性成本投入更少。

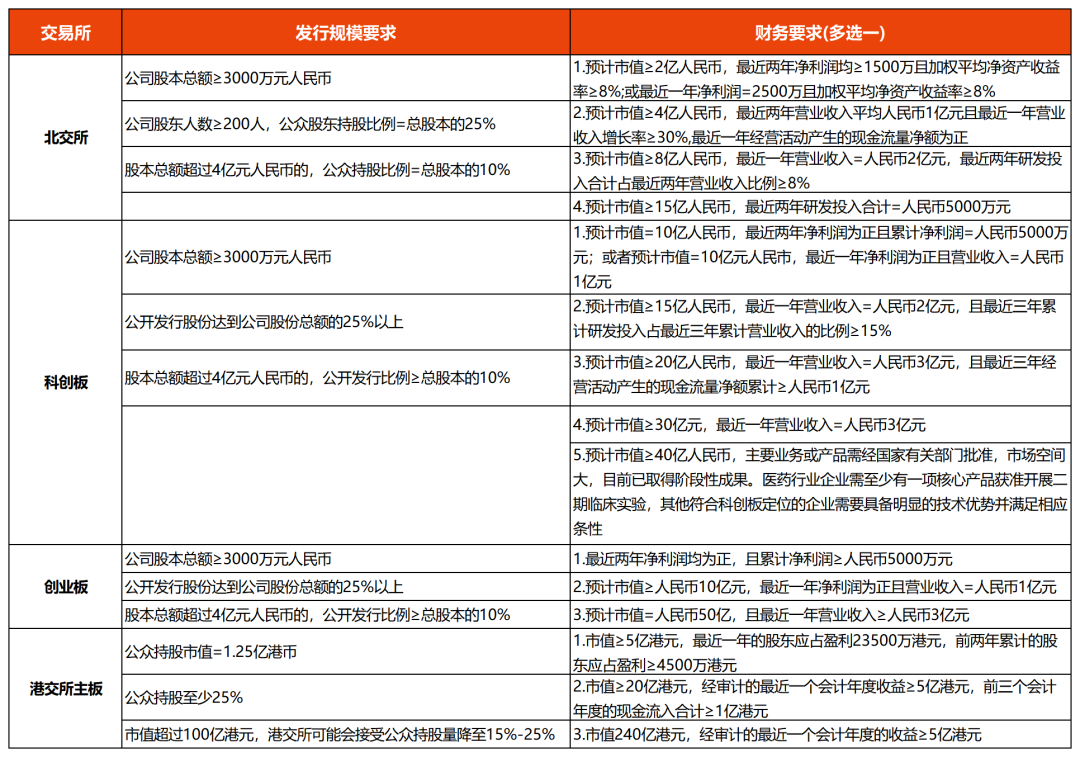

從上市門檻來看,在具體的市值和財務門檻要求上,A股科創板、創業板和港交所主板的差別不大,甚至一定程度上港交所對三年的累計盈利要求更高。但實際上港交所為了吸引生物科技、特專科技等新經濟公司赴港,分別增設了18A章節和18C章節,極大降低了新經濟公司上市的門檻。

▲信息綜合整理自網絡

這一政策組合拳為國內擬上市企業提供了“境內合規+境外高效”的上市路徑。例如廈企容大合眾科技集團從遞交申請到獲證監會備案用時僅3周左右,顯著快于A股IPO周期。

除了融資需求外,不少赴港上市企業意在資本市場的國際化布局。通過境外上市,有望深化與國際投資者和海外企業的合作關系,甚至將產品合作延伸至股權層面,有利于吸引國際合作伙伴和客戶。

廈企安井食品(603345.SH)在其最新的財報中表示,通過審慎研判并綜合國內市場競爭格局、國際市場廣闊空間和行業機會,公司將積極走出去,針對飲食消費習慣相似和空間廣大的海外消費市場加快推動進出口業務。可見,安井食品赴港上市的目的可能在于加速全球化進程,通過港股市場增強在海外市場的知名度和競爭力,以尋求新增量。

廈企美圖公司(01357.HK)創始人曾在上市儀式中表達:"美圖想做一個國際化公司,同時又能照顧到國內的用戶和投資人,香港是一個最好選擇。"美圖公司2024年報顯示,截至2024年12月,中國內地以外國家和地區MAU同比增長22%至9451萬,已占到總MAU 36%。

03.

港股成廈企上市“第二主場”

目前,廈門赴港上市企業超20家,包括美圖公司、建發國際集團、建發物業、燕之屋、青瓷游戲、多想云、飛魚科技、朝聚眼科、家鄉互動等,已經形成以科技、文娛、食品制造為主的上市版圖。

已港股上市的廈企,驗證了港股市場在行業適配性、融資效率、國際化通道上的差異化優勢,也是觀察廈門企業選擇資本市場路徑的鮮活樣本。

青瓷游戲(06633.HK)

——港股破解A股游戲行業上市困局

作為廈門游戲產業的代表性企業,青瓷游戲的港股上市歷程揭示了港股的包容性。自2017年吉比特(青瓷游戲第一大股東)登陸A股后,內地再無純游戲公司成功突圍,監管對游戲行業的版號審核、盈利穩定性及內容導向的嚴苛要求,使得多家游戲企業多次沖擊A股未果。青瓷游戲選擇港股賽道,成為2021年唯一成功上市的中國游戲公司。

美圖公司(01357.HK)

——避開彼時A股盈利門檻

美圖公司2016年港股上市時處于虧損狀態,當時A股主板要求企業連續三年累計凈利潤超3000萬元、創業板需兩年合計超1000萬元。

美圖在港股主板上市符合港股三項財務準則之一,即市值/收入測試(要求市值至少40億港元,最近一個經審計財政年度收入至少5億港元),2016年美圖憑借4.56億月活用戶、覆蓋全球11億設備的用戶基數以及影像技術儲備成功募資46.88億港元。

燕之屋(01497.HK)

——顯“燕窩第一股”的敘事能力

燕之屋創始于1997年,主業為銷售燕窩相關產品。燕之屋歷經五次IPO波折后于2023年底登陸港股,其A股折戟主因是盈利波動不符合A股硬性門檻,轉戰港股成功則依賴于港股市場對消費升級敘事的包容。

“香港是福建企業境外融資的首選地”。據悉,目前超過 100 家福建企業在港上市,涵蓋消費、新能源、紡織服裝、生物科技等多元領域。【觀瀾財經】特別采訪競天公誠合伙人葉玉盛律師談談“港股對福建企業的吸引力”。

作為中國境內律所中港股IPO業務的領軍者,競天公誠成立三十年來,為數百家中國企業的數千個項目提供法律服務,案例包括旗艦級國企整體上市,到新經濟代表民企境內外重大資產重組與并購等。最近十年,競天公誠協助數百家中國內地企業成功赴香港上市,穩居境內律師事務所第一名,有著最為豐富的香港上市法律服務經驗。

競天公誠合伙人葉玉盛

葉律師曾參與安踏、361度、美圖公司、小米集團、潤邁德醫療、微創心通、永泰生物、沛嘉醫療、啟明醫療、湖州燃氣、智欣集團、云想科技、嘉興燃氣、綠新親水膠體等公司的香港上市項目。

葉玉盛認為,港股對福建企業的吸引力可總結為兩大維度:港股市場的全局優勢與福建企業的適配性優勢。港股優勢的第一大維度是港股市場的全局優勢,主要體現在國際化平臺與制度紅利方面。第二大維度在于福建企業與港股市場的適配性優勢,這種優勢主要體現在僑鄉基因與產業稟賦上。

首先,福建是著名僑鄉,海外閩籍華人超1000萬,長期積累的“僑商資本”與“商業信用”成為企業赴港上市的獨特優勢。其次,福建企業的優勢產業與港股偏好行業高度契合。福建的紡織服裝、運動鞋服、食品加工等消費類產業與港股投資者偏好高度匹配。最后,福建省、市與地方政府層面,均出臺了多項支持企業赴港上市的相關政策。這些政策旨在為企業提供全方位的支持,包括財政獎勵、審批流程優化、上市培育服務等,以幫助企業順利對接資本市場,實現高質量發展。

港股市場與福建企業的結合,本質是“國際化規則”與“本土化稟賦”的雙向賦能。對福建企業而言,港股不僅是融資渠道,更是治理升級、品牌出海、資源整合的戰略平臺。未來,隨著RCEP深化及“一帶一路”倡議推進,港股有望進一步成為福建企業鏈接全球產業鏈的核心樞紐,而專業機構的護航將成為這場資本遠征的關鍵保障。

04.

擬赴港上市企業需要注意哪些事項?

在本次采訪中,葉律師結合長期一線實務經驗,認為擬赴港上市企業需重點關注以下五大核心問題,以“順利過關”避免“水土不服”。

第一,港股上市的核心前提是滿足境內外“雙重合規”要求。境內合規方面,企業需確保業務模式符合中國法律、行業監管政策的規定,并完成歷史經營瑕疵的整改。境外合規方面,香港聯交所對上市主體的公司治理、關聯交易公允性、同業競爭等問題審查嚴格。因此,企業需在上市籌備初期啟動法律盡調,由律師、審計師等協同篩查合規風險,建立整改清單與時間表,避免因“帶病申報”延誤進程。

第二,企業赴港上市時,需特別關注證監會備案這一必經程序。自2023年3月《境內企業境外發行證券和上市管理試行辦法》實施后,證監會備案成為企業赴港上市的關鍵環節。企業在備案過程中需重點關注以下三個方面:首先是備案條件,無論是選擇H股直接上市還是紅籌間接上市,企業都必須履行備案手續。其次,企業需要關注備案材料準備,企業需提交備案報告及承諾、境內律師事務所出具的法律意見書、招股說明書等文件。最后,企業需要關注備案時效,在實務操作中,赴港上市企業在中國證監會的備案流程往往耗時較長。鑒于此,如何科學合理地規劃項目時間表,特別是如何保持與證監會的高效、順暢溝通,確保備案環節不會對整個上市項目的整體進度造成延誤,是企業需要重點關注的問題。

第三,數據安全已成為聯交所及境內監管部門的審查重點,企業需構建“三位一體”的合規體系。首先,企業應進行數據分類管理,根據《數據安全法》《個人信息保護法》,明確核心數據(如用戶生物信息)、重要數據(如地理信息)及一般數據的分類標準。其次,跨境傳輸合規至關重要,若上市過程中需向境外中介機構提供境內數據,需通過安全評估、認證或簽訂標準合同。最后,港股招股書中涉及的數據收集范圍和使用目的必須與境內隱私政策保持一致,以避免因“超范圍披露”引發監管質疑。

第四,企業赴港上市有許多不同架構可以選擇,主要包括H股架構、紅籌架構(含VIE(協議控制))架構等,各種架構有其自身的優勢與劣勢,赴港上市企業應綜合考量監管政策、資本運作靈活性與自身行業特性等選擇合適的架構。尤其需要說明的是,目前在香港上市過程中,VIE架構的使用需要嚴格遵守“narrowly tailored”原則,該原則規定使用VIE架構的企業必須為外資限制性行業,同時,目前中國證監會針對采用VIE架構的項目進行備案審核時,所需時間相較于其他架構的項目更長。因此,在實際操作中,VIE架構應該謹慎使用,以避免因備案周期過長而延誤上市進程。

最后,港股上市是一個復雜的過程,選擇合適且優秀的中介團隊至關重要。港股上市涉及多個環節,包括保薦人、境內外律師、審計師等多方的緊密協作,任何一個環節的疏漏都可能影響整體進程。在保薦人的選擇上,企業需要特別關注其對行業賽道的深刻理解、承銷能力以及與香港聯交所的溝通經驗。在選擇律師團隊時,企業應重點關注其在港股上市領域的實務經驗以及對行業監管政策的熟悉程度。境內律師團隊需要具備扎實的中國法律知識,而境外律師團隊則應熟悉香港聯交所的上市規則和國際資本市場的慣例。對于審計師團隊的選擇,企業應優先考慮其在港股上市項目中的經驗,尤其是對香港財務報告準則和國際財務報告準則的熟悉程度。總之,保薦人、律師團隊和審計師團隊的協同合作是港股上市成功的關鍵。企業應在早期階段就組建專業的中介團隊,確保各方能夠高效配合,共同應對上市過程中的復雜挑戰,最終實現順利登陸資本市場的目標。

觀 瀾 財 經

GRAND FINANCE

---內容覆蓋百余萬讀者---

喜歡本文請給我們點個“在看”

文章評論(0)